-

MACD – Chỉ báo tối ưu để chọn thời điểm?

Mô hình MACD mà tôi xây dựng trong cuối thập niên 70 nay đã trở thành một trong những công cụ kỹ thuật phổ biến nhất. MACD được sử dụng rộng rãi trong giới đầu tư trong nhiều thị trường khác nhau, từ các nhà đầu từ ngắn hạn đến dài hạn trong thị trường cổ phiếu, trái phiếu và các thị trường đầu tư khác. MACD là một chỉ báo được cài đặt mặc định trong hầu hết các chương trình, phần mềm giao dịch trên máy tính.

MACD có thể sử dụng ở đa khung thời gian. Nếu bạn có đủ số liệu theo tháng, MACD cũng có thể giúp phân tính các xu hướng dài hạn hơn nữa. Nó cũng được áp dụng ở các khung thời gian ngắn hơn, giúp ta phân tích các xu hướng trung hoặc ngắn hạn thông qua sử dụng các số liệu theo ngày hoặc tuần. Nó cũng có thể được dùng trong phân tích xu hướng trong ngày, theo phút, theo giờ, phù hợp với các phương pháp giao dịch ngắn hạn. Chỉ báo này luôn có khả năng cho biết các điểm vào/ra thị trường khá chính xác: một trong các tính năng mạnh nhất của nó là khả năng phát hiện điểm kết thúc của xu hướng, hay những cơ hội vào thị trường sau một loạt các biến động mạnh của thị trường trung hạn. Tuy nhiên có một điều lạ lùng là mặc dù được sử dụng rất rộng rãi, lại có rất ít bài bài viết về MACD hay những cách ứng dụng của nó để làm sao nhiều người có thể tiếp cận và hiểu được bản chất của chỉ báo này.

- Phạm vi đề cập

Tôi sẽ đề cập đến rất nhiều vấn đề liên quan đến MACD. Trước tiên, ta sẽ ôn lại những khái niệm quan trọng và cách xây dựng chỉ báo này. Dựa trên đồ thị giá ta sẽ xem xét lịch sử của thị trường biến động qua thời gian, qua nhiều hoàn cảnh khác nhau bằng cách kết hợp các mô hình của MACD. Bạn cũng sẽ nhận được các gợi ý cho các điểm mua/bán tối ưu, khi nào nên giữ lệnh, khi nào nên thoát dựa trên MACD; làm thế nào để đặt dừng lỗ (stop loss); và đặc biệt là cách phối hợp MACD với các công cụ thị trường khác. Mặc dù trong phần này chủ yếu nói về MACD, một số khái niệm khác cũng sẽ được nhắc đến nhằm mục tiêu cao nhất là đo lường được động lượng của thị trường.

- Thành phần cơ bản của MACD

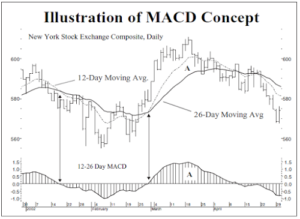

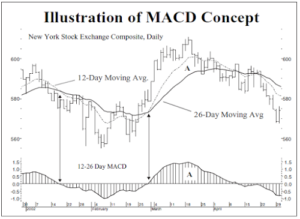

Đồ thị 8.1 mô tả thành phần và các khái niệm cơ bản của MACD

Có thể dùng đường trung bình di động thường thay cho đường hàm mũ, nhưng đường hàm mũ thì bám xu hướng giá sát hơn.Chỉ báo MACD được hình thành từ hiệu của một đường trung bình động hàm mũ dài hạn (ở đây là đường 26 ngày) và một đường trung bình động hàm mũ ngắn hạn (đường 12 ngày). MACD thường tăng khi xu hướng ngắn hạn mạnh lên và giảm khi xu hướng ngắn hạn yếu đi. Biểu đồ sọc dưa phía dưới của đồ thị đo lường sự khác biệt giữa đường trung bình hàm mũ 12 ngày và 26 ngày.

Nhìn trên đồ thị, ta thấy đường trung bình hàm mũ ngắn hạn nhạy cảm hơn với giá so với đường dài hạn. Khi giá giảm, đường ngắn hạn giảm nhanh hơn đường dài hạn. Nếu xu hướng giảm tiếp diễn, đường ngắn hạn có thể sẽ cắt đường dài hạn từ phía trên xuống. Giá tiếp tục giảm, đường ngắn hạn sẽ đi xuống ngày càng xa đường dài hạn.

Khi xu hướng giảm giá kết thúc, đường trung bình ngắn hạn sẽ có xu hướng nằm ngang trước đường dài hạn, sau đó sẽ hướng lên trên khi giá tăng lên và cắt đường dài hạn.

MACD có thể được thể hiện bằng một tập hợp các thanh bar (vùng “A” trên đồ thị) hoặc bằng một đường cong (cả 2 cách đều được vẽ ở Đồ thị 8.1). Mức 0 xảy ra khi đường trung bình ngắn hạn cắt đường dài hạn. Tại mức này, xu hướng ngắn hạn và dài hạn nằm ở mức cân bằng tạm thời, và lực của xu hướng ngắn hạn và dài hạn cũng thường hoán đổi ở đây. Khoảng cách giữa đường ngắn hạn và dài hạn càng lớn thì các giá trị MACD cũng tăng theo.

- Các khái niệm cơ bản

- MACD thể hiện sự khác biệt giữa trung bình động hàm mũ ngắn hạn và trung bình động hàm mũ dài hạn.

- Khi xu hướng thị trường đi lên, đường trung bình ngắn hạn sẽ tăng nhanh hơn đường dài hạn. Đường MACD sẽ hướng lên trên.

- Khi xu hướng thị trường yếu đi, đường trung bình ngắn hạn sẽ có xu hướng nằm ngang, sau đó hướng xuống dưới đường dài hạn nếu xu hướng giảm giá tiếp tục. Đường MACD sẽ giảm dưới mức 0.

- Xu hướng yếu đi sẽ được phản ánh qua sự thay đổi trong hướng đi của MACD, nhưng sự đảo chiều thực sự của xu hướng thì phải được xác nhận bởi các chỉ báo khác (sẽ đề cập ở phần tới).

- Trong quá trình vận động của giá, đường trung bình ngắn hạn sẽ di chuyển ra xa (phân kỳ) và lại gần (hội tụ) đường trung bình dài hạn, bởi vậy mà ta đặt tên chỉ báo này là MACD (hội tụ – phân kỳ của trung bình động).

Các thông số nào của các đường trung bình di động sẽ phù hợp cho MACD? Thực ra không có nguyên tắc cứng nhắc nào cả, tuy nhiên dưới đây tôi sẽ giới thiệu một số thông số hợp lý. Theo nguyên lý chung, đường trung bình động dài hạn sẽ có độ lớn gấp 2 đến 3 lần độ lớn của đường ngắn hạn. Đường ngắn hạn có giá trị càng nhỏ thì MACD càng nhạy cảm với các biến động ngắn hạn của thị trường. Sự kết hợp của đường 12 và đường 26 trong Đồ thị 8.1 được sử dụng rộng rãi nhất nhưng không phải là sự kết hợp duy nhất. Các ví dụ minh họa trong chương này sẽ giới thiệu nhiều thông số khác nhau của đường MACD.

- Xác nhận xu hướng

MACD sẽ trở nên tin cậy hơn nếu các tín hiệu ngắn hạn của nó được xác nhận bởi các xu hướng dài hạn hơn. Ví dụ, tín hiệu MACD theo ngày cho mua sẽ tin cậy hơn nếu MACD tuần và tháng cũng hình thành các mô hình ủng hộ. Tương tự, tín hiệu bán sẽ có cơ hội thành công hơn nếu xu hướng dài hạn của thị trường cũng đang đi xuống.

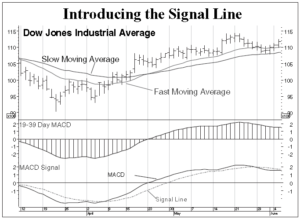

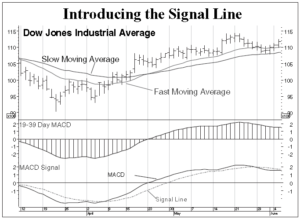

Đồ thị 8.2 minh họa thành phần tiếp theo của MACD: đường tín hiệu.

Đồ thị này sử dụng đường MACD là hiệu của hai đường trung bình hàm mũ 19 và 39 ngày, còn đường tín hiệu là trung bình hàm mũ 9 ngày của đường MACD.Theo như minh họa ở Đồ thị 8.2, đường tín hiệu là một trung bình hàm mũ của các mức MACD chứ không phải của giá. Đường tín hiệu thường được tạo ra bằng cách lấy trung bình hàm mũ từ 3 đến 9 ngày của đường MACD. Thời gian lấy trung bình càng ngắn, độ nhạy của đường tín hiệu sẽ càng cao.

- Đường tín hiệu

Mặc dù những thay đổi trong hướng đi của MACD (từ giảm chuyển sang tăng hay ngược lại) và những sự giao cắt của đường MACD lên trên hoặc xuống dưới mức 0 cho ta những dấu hiệu quan trọng, sự giao cắt của MACD với đường tín hiệu của nó cũng đóng góp những ảnh hưởng không kém. Theo nguyên lý chung, sau khi đường MACD đổi hướng từ giảm sang tăng, tín hiệu mua sẽ được xác nhận khi MACD cắt từ dưới lên trên đường tín hiệu.

Xem minh họa trong Đồ thị 8.3 dưới đây (chú ý rằng MACD cắt đường tín hiệu sau khi MACD đã đổi hướng, nhưng thường là trước khi MACD cắt mức 0).

Các Nguyên Tắc Bổ Trợ Quan Trọng Trong Hoạt Động Mua/ BánĐồ thị 8.3 minh họa việc xác nhận các tín hiệu mua/bán khi MACD cắt từ dưới lên trên và từ trên xuống dưới đường tín hiệu của nó. Qua nhiều năm nghiên cứu tôi nhận thấy nếu vào lệnh ngay khi MACD đảo chiều thì sẽ có cơ hội thu lời lớn hơn là đợi tới khi nó cắt đường tín hiệu. Tuy nhiên, như vậy sẽ có nhiều giao dịch hơn, đồng nghĩa với việc tăng chi phí giao dịch.

Những nguyên tắc sau là những bổ trợ rất quan trọng cho những nguyên tắc mua/bán cơ bản dựa trên MACD:

- Tín hiệu mua sẽ tin cậy hơn khi MACD đã cắt từ trên xuống dưới mức “0” sau khi xuất hiện tín hiệu bán gần nhất. Khi có tín hiệu mua, MACD không nhất thiết phải ở dưới mức “0”, nhưng nó phải có lúc nằm dưới mức “0” trong xu hướng giảm trước đó.

- Tín hiệu bán sẽ tin cậy hơn khi MACD đã cắt từ dưới lên trên mức “0” sau khi xuất hiện tín hiệu mua gần nhất. Khi có tín hiệu bán, MACD không nhất thiết phải ở trên mức “0”, nhưng nó phải có lúc nằm trên mức “0” trong xu hướng tăng trước đó.

- Trong những lúc thị trường có xu hướng mạnh, thường là vào giai đoạn đầu của một xu thế tăng mạnh, MACD sẽ có xu hướng hồi lại trên mức “0” một ít. Trong trường hợp này, nếu MACD có bị hồi lại xuống dưới mức “0” một chút thì ta cũng có thể coi như điều kiện mua đã được thỏa mãn. Tuy nhiên, trong phần lớn các trường hợp thì ta cần MACD cắt mức “0” một cách rõ ràng.

- Cơ Sở Của Các Nguyên Tắc Bổ Trợ

Các đồ thị ví dụ trong chương này cho ta thấy có nhiều lúc MACD đổi hướng hoặc cắt lên trên hay xuống dưới đường tín hiệu trong quá trình giá tăng/ giảm. Những sự giao cắt như vậy cho ta những tín hiệu ban đầu rất quan trọng.

Theo nguyên lý chung, chỉ nên bán khi thị trường đang ở trạng thái quá mua, chỉ mua khi thị trường ở trạng thái quá bán, hoặc ít nhất là cũng đang ở phía dưới. Với việc chỉ mua khi MACD đã cắt xuống dưới mức “0” hay bán khi MACD đã cắt lên trên mức “0”, ta đã thiết lập được nguyên tắc “mua đáy” và “bán đỉnh” chứ không phải cứ khi xu hướng thị trường có những thay đổi nhỏ là lao vào mua/ bán.

Các nguyên tắc bổ trợ ở trên sẽ làm giảm số lần giao dịch (đồng thời giảm chi phí giao dịch) cũng như giảm thiểu những tín hiệu giả. Vì vậy, chúng ta phải ghi nhớ và tuân thủ những nguyên tắc này.

- Sử Dụng Phân Kỳ Để Nhận Biết Các Tín Hiệu Tin Cậy

Phân kỳ âm (giảm giá) xảy ra khi giá có đỉnh sau cao hơn đỉnh trước, nhưng yếu tố phản ánh động lượng (lực) của giá lại không tăng một cách tương ứng.

Phân kỳ dương (tăng giá) xảy ra khi giá có đáy sau thấp hơn đáy trước, nhưng yếu tố phản ánh động lượng (lực) của giá lại không giảm một cách tương ứng.

Việc yếu tố phản ánh động lượng đi ngược với xu hướng của giá cho thấy tại đó, xu hướng giá hiện tại đã bắt đầu yếu đi. Phân kỳ báo hiệu một sự đảo chiều thị trường sắp diễn ra. Đây cũng là một trong các tín hiệu đảo chiều khá tin cậy.

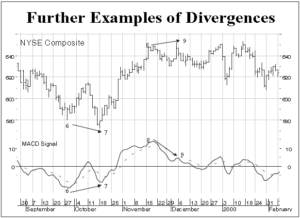

Đồ thị 8.4 Các tín hiệu mua/bán được phân kỳ xác nhận

Các tín hiệu mua/ bán được phân kỳ xác nhận thường có độ tin cậy cao hơn khi không có phân kỳ.

Trên Đồ thị 8.4, ta thấy giữa tháng 10 và 11 xuất hiện hai đỉnh 1 và 2. Với đỉnh 1, giá và MACD cùng đồng thời tạo đỉnh. Ở đây thì MACD, một yếu tố phản ánh động lượng, đã xác nhận xu hướng tăng của giá. Sau đó ta thấy giá giảm và MACD cũng hướng xuống, nhưng sự suy giảm này không sâu và nhanh chóng đảo chiều.

Nhưng hãy xem điều gì đã xảy ra với đỉnh 2? Giá đã tạo một đỉnh mới cao hơn đỉnh cũ, nhưng MACD thì lại không xác nhận điều đó mà lại tạo một đỉnh mới thấp hơn đỉnh cũ. Sự phân kỳ này của MACD báo hiệu giá sẽ giảm mạnh, và thực tế đã diễn ra đúng như vậy.

Xu hướng giảm tiếp diễn cho tới khi hình thành đáy 3. Có một tín hiệu mua đã bắt đầu xuất hiện vào cuối tháng 11, sau đó giá và MACD lại giảm tiếp để hình thành đáy mới. Giá giảm đến khi hình thành đáy 4. Thế còn MACD thì sao? Khi giá tạo đáy mới thấp hơn đáy cũ, MACD đã không làm được điều đó. Như vậy phân kỳ dương đã được hình thành, báo hiệu rằng giá sẽ tăng trở lại, và thực tế cũng đã diễn ra đúng như vậy.

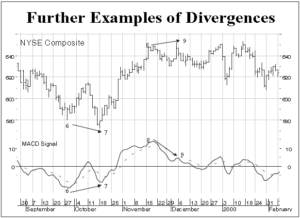

- Các Ví Dụ Thêm

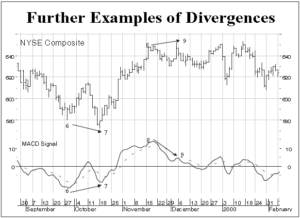

Đồ thị 8.5 cho ta thêm các ví dụ về phân kỳ dương và âm giữa giá và động lượng.

Ở đáy số 6, MACD không phân kỳ, do đó ta không vào lệnh mua ở đây. Tuy nhiên, tín hiệu mua ở đáy 7 lại được phân kỳ dương xác nhận (lưu ý về sự mâu thuẫn xu hướng giữa giá và MACD), do đó, có cơ sở vững chắc hơn nhiều. Việc giá tăng mạnh sau đó đã khẳng định điều này.Trên Đồ thị 8.5, vùng 6 và 7 cho thấy có phân kỳ dương giữa MACD và xu hướng giá. Vùng 8 và 9 thì cho thấy có phân kỳ âm, và nó cũng đã được kiểm chứng bằng việc kết thúc một xu hướng tăng giá. Tuy nhiên, trong trường hợp này thì sau khi có phân kỳ âm, giá cũng không giảm mạnh ngay lập tức. Đường MACD được sử dụng ở đây có thành phần là các đường trung bình hàm mũ 6 và 19 ngày. Ở trong chương này, tôi sẽ dùng nhiều thông số khác nhau cho MACD để minh họa các đường MACD ngắn hạn, trung hạn, và dài hạn. Ở một chừng mực nào đó, việc này có thể sẽ dẫn đến sự mẫu thuẫn giữa các nguyên tắc giao dịch, nhưng nói chung, nó không ảnh hưởng nhiều đến thời điểm vào/ thoát lệnh.

Xu hướng tăng sau đó dừng ở vùng 8 khi MACD bắt đầu cho một tín hiệu bán có vẻ rất đúng thời điểm, nhưng như vậy là chưa đủ. Chỉ khi giá xuất hiện đỉnh 9 đi kèm với phân kỳ âm của MACD thì tín hiệu về một lực mua đã yếu đi mới được xác nhận một cách rõ ràng hơn. Tuy nhiên, hiệu lực của phân kỳ âm này chưa diễn ra ngay lập tức trong vài tuần sau đó. Tín hiệu này có vẻ diễn ra hơi sớm một chút, nhưng ta có thể thấy chỉ ngay sau đó một thời gian, giá đã giảm mạnh vào những ngày đầu năm 2000.

- Nâng Cao Độ Tin Cậy Của MACD Thông Qua Việc Sử Dụng Các Thông Số Khác Nhau

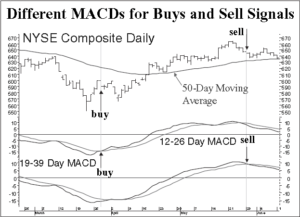

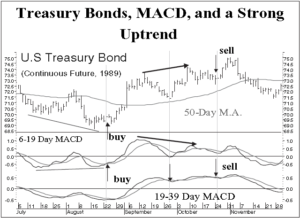

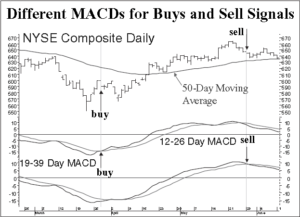

Ưu Điểm Của Sự Kết Hợp Giữa Hai Đường MACDĐồ thị 8.6 minh họa độ chính xác của các tín hiệu mua/ bán khi sử dụng các thông số khác nhau cho MACD. Hãy so sánh hai trường hợp: tín hiệu mua sử dụng các thông số nhỏ hơn (do đó MACD cũng nhạy cảm hơn), còn tín hiệu bán sử dụng các thông số lớn hơn (độ nhạy cảm của MACD cũng thấp hơn).

Giá chứng khoán thường có tốc độ giảm nhanh hơn tốc độ tăng, bởi vậy trong thực tế, sử dụng từ 2 đến 3 đường MACD sẽ có lợi hơn. Các kết hợp khác nhau sẽ phù hợp cho tín hiệu bán hay tín hiệu mua.

Ví dụ: Hãy xem lại Đồ thị 8.6: Ở đây ta sử dụng 3 yếu tố mới, thứ nhất là đường trung bình 50 ngày (đường thường chứ không phải đường hàm mũ) để xác định xu hướng thị trường (thực ra, việc áp dụng này tùy thuộc vào mỗi người). Theo nguyên tắc chung, ta sẽ giả định rằng xu hướng chủ đạo là trung tính hoặc có thể tăng nếu đường trung bình 50 ngày nằm ngang hoặc hướng lên trên. Còn nếu nó hướng xuống, ta sẽ giả định xu hướng thị trường là giảm.

Đồ thị 8.6 có hai biểu đồ ở phần dưới. Biểu đồ phía trên là đường MACD (12,26,9). Biểu đồ phía dưới là đường MACD (19,39,9), có độ nhạy cảm thấp hơn so với đường (12,26,9).

Hoàn toàn có thể sử dụng các thông số khác, nhưng tôi phát hiện ra rằng dùng đường (12,26,9) phù hợp hơn cho tín hiệu mua, còn đường (19,39,9) thì phù hợp hơn cho tín hiệu bán với điều kiện là xu thế chung của thị trường có chiều hướng đi xuống (cho dù là rất nhỏ).

Nếu xu hướng thị trường mạnh, thì có thể dùng các đường có độ nhạy cao hơn, có thể là (6,19,9) cho tín hiệu mua, đường này sẽ cho tín hiệu vào lệnh sớm hơn đường (12,26,9). Còn tín hiệu bán thì vẫn sử dụng đường (19,39,9)

Còn khi xu hướng thị trường yếu, bạn có thể dùng đường (12,26,9) cho cả tín hiệu bán và mua.

Hãy xem lại Đồ thị 8.6 để hiểu rõ hơn cơ sở của các nguyên tắc này:

Thị trường đã giảm đến mức quá bán vào tháng Ba khi được cả 2 đường MACD (12,26,9) và MACD (19,39,9) khẳng định. Tuy nhiên, rõ ràng là đường (12,26,9) đã hình thành 2 đáy phân kỳ tăng giá, và cắt từ dưới lên trên mức “0” trước đường (13,39,9). Trong ví dụ cụ thể này, có thể tín hiệu mua có trước vài ngày cũng không tạo lợi thế lớn lắm, nhưng nói chung, càng có tín hiệu mua sớm thì càng có cơ hội mua được ở vùng giá thấp, đặc biệt là trong một thị trường đang có xu hướng tăng mạnh. Tuy nhiên, cần ghi nhớ là tín hiệu mua chỉ được xác nhận khi đường MACD đã cắt mức “0” từ trên xuống từ khi có tín hiệu bán trước đó.

Sang đến tháng 5, ta thấy đường (12,26,9) cắt đường tín hiệu từ trên xuống vào giữa tháng, cho tín hiệu bán sớm hơn so với đường (13,39,9). Một lần nữa, trong trường hợp cụ thể này, sự khác biệt về mức giá vào lệnh cho bởi 2 đường này không có sự khác biệt đáng kể. Nhưng đường chậm hơn lại có ưu thế khi để cho xu thế tăng của thị trường kết thúc hẳn thì mới ra tín hiệu. Chúng ta sẽ xem xét thêm các ví dụ tiếp theo để kiểm nghiệm điều này. Và vẫn phải nhớ rằng tín hiệu bán chỉ được xác nhận khi đường MACD đã cắt từ dưới lên trên mức “0” từ khi có tín hiệu mua trước đó.

Tổng Kết Lại Các “Nguyên Tắc Vàng”:

- Cần sử dụng ít nhất 2 đường MACD: đường nhanh cho tín hiệu mua, đường chậm hơn cho tín hiệu bán.

- Khi thị trường có xu hướng tăng mạnh, hãy mua “rất nhanh” và bán “rất chậm”. Cũng có thể dùng đường (6,19,9) để cho tín hiệu mua thay cho đường (12,26,9). Dùng đường (19,39,9) cho tín hiệu bán.

- Khi thị trường trung lập hay có xu hướng tăng yếu, hãy mua “nhanh” và bán “chậm”. Dùng đường (12,26,9) cho tín hiệu mua, đường (19,39,9) cho tín hiệu bán.

- Khi thị trường có xu hướng giảm mạnh, hãy mua “nhanh” và bán “nhanh”. Có thể dùng đường (12,26,9) cho cả tín hiệu mua và bán. Trong trường hợp này, sẽ có lúc ta bán trước khi đường (19,39,9) cắt từ dưới lên trên mức “0”.

- Sử dụng MACD trong xu hướng tăng mạnh

Đường (6,19,9) khá nhạy cảm đã cho một tín hiệu mua rất tốt vào tháng 4. Tuy nhiên, tín hiệu bán cho bởi đường này lại xuất hiện quá sớm. Đường (19,39,9) không cho tín hiệu bán cho tới tận cuối tháng 6. Thị trường tiếp tục tăng cho tới cuối tháng 7, nhưng một tín hiệu mua mới đã xuất hiện (được cho bởi đường 6,19,9) ngay trên mức thoát lệnh ở cuối tháng 6 một chút. Tín hiệu bán trong tháng 10 khá đúng thời điểm và đã phản ánh lợi thế của đường MACD có thông số lớn trong các chiến lược bán.MACD là một chỉ số cho tín hiệu khá đúng thời điểm, nhưng nó không phải là hoàn hảo. Trong Đồ thị 8.7 ta thấy, đôi khi trong một xu hướng tăng, MACD lại cho những tín hiệu bán không chuẩn. Có thể thấy rõ rằng, dùng MACD có thông số lớn sẽ cho tín hiệu bán chính xác hơn, trong khi dùng MACD có thông số nhỏ sẽ rất phù hợp cho các chiến lược mua vào trong giai đoạn này. Ở đây các đường tín hiệu trên đồ thị là những đường trung bình hàm mũ lấy qua 9 ngày của các mức MACD.

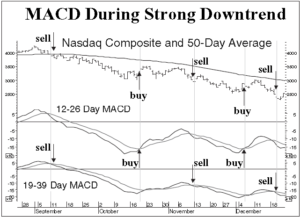

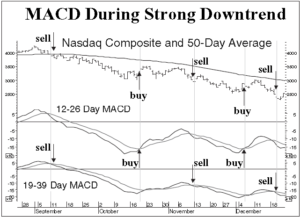

- Sử dụng MACD trong xu hướng giảm

Đồ thị 8.8 thể hiện hiệu năng của MACD trong xu hướng giảm. Dễ thấy các tín hiệu mua thì không hiệu quả lắm, vì ngược với xu hướng thị trường. Tuy nhiên, không phải mọi lệnh mua đều bị lỗ. Ngược lại, các tín hiệu bán thì lại rất hiệu quả.Tín hiệu bán cho bởi MACD thường chính xác hơn trong xu hướng giảm.

Trong ví dụ này, đường (12,26,9) dùng cho mua, đường (19,39,9) dùng cho bán. Trong những xu hướng giảm, sẽ là thích hợp hơn nếu ta áp dụng chiến lược bán, hoặc thoát nhanh khi mua. Có thể sử dụng được MACD nhanh hơn cho tín hiệu bán. Nếu để ý kỹ trên đồ thị, ta sẽ thấy rằng đường (12,26,9) đã cho các tín hiệu bán sớm hơn và tốt hơn so với đường (19,39,9).

Lưu ý, trong xu hướng giảm bạn nên sử dụng các thông số sao cho việc mua thì khó hơn, còn bán thì dễ dàng hơn.

Tổng kết lại, chỉ báo MACD không giúp thu lời hoặc gây lỗ nhiều khi bạn giao dịch ngược với xu hướng thị trường, nhưng thường lại rất hiệu quả khi giao dịch thuận với xu hướng chính. Đặc tính này của MACD giúp trader có thể chắc chắn rằng ngay cả khi vào lệnh ngược hướng chính, lỗ sẽ được hạn chế nếu dự đoán sai, còn nếu dự đoán đúng thì lệnh đó đã được đặt chính xác ngay tại điểm thị trường đổi hướng.

- Tùy chỉnh MACD để có được những cơ hội tin cậy trong thị trường tăng trưởng mạnh

Ta đã xem xét 1 ví dụ mà ở đó MACD đã cho tín hiệu bán quá sớm và không hiệu quả, mặc dù các nguyên tắc cơ bản trong mua/ bán đều đã được thỏa mãn. Vì vậy ta có thể sửa đổi nguyên tắc bán trong một thị trường đang có xu hướng tăng. Các điều kiện sau đây sẽ đảm bảo tín hiệu bán sẽ được xuất hiện chậm hơn nhưng tin cậy hơn.

- Thị trường phải đang ở trong xu hướng tăng, được xác nhận bởi đường SMA50. Dùng đường MACD có thông số lớn (chậm) cho tín hiệu bán.

- Tại thời điểm lần đầu tiên đường MACD cắt đường tín hiệu từ trên xuống dưới, hãy kiểm tra có hiện tượng phân kỳ âm không (kiểm tra cả MACD bán và MACD mua).

- Nếu không có phân kỳ, và giá trong xu hướng tăng thì bạn có thể bỏ qua tín hiệu bán đầu tiên cho bởi MACD, mà nên vào lệnh ở tín hiệu thứ hai.

- Kế hoạch dự phòng: có thể vào lệnh bán khi khi đường giá cắt đường SMA50 từ trên xuống. Thời điểm vào lệnh này có thể sẽ diễn ra sau khi MACD cho tín hiệu bán.

- Ôn tập trên đồ thị

Trong một xu hướng tăng, nếu không có phân kỳ âm, ta có thể bỏ qua tín hiệu bán đầu tiên. Tuy nhiên, ta sẽ vào lệnh bán ở tín hiệu cho lần thứ hai. Như minh họa trên đồ thị, việc sửa đổi nguyên tắc đã trì hoãn lệnh bán từ cuối tháng 9 sang cuối tháng 10.Trong ví dụ này, ta dùng đường (6,19,9) cho tín hiệu mua, đường (19,39,9) cho tín hiệu bán.

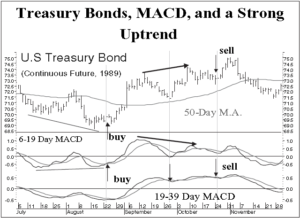

16.1. Vào lệnh bằng phân kỳ dương

Tín hiệu mua lần đầu thực ra đã có vào giữa tháng 7 nhưng đã mất hiệu lực ngay trong đầu tháng 8 – không có tín hiệu mua/ bán nào được thể hiện trên đồ thị trong thời kỳ này. Tín hiệu mua thứ 2 xuất hiện vào giữa tháng 8 được ủng hộ bởi phân kỳ dương của đường (6,19,9), đồng thời đường MACD này cũng đã cắt đường tín hiệu. Không lâu sau đó đường (19,39,9) cũng đã xác nhận tín hiệu mua này.

16.2. Kết hợp MACD và đường trung bình để xác nhận xu hướng

Giá trái phiếu tăng cho tới cuối tháng 9, đường SMA50 hướng lên trên đã tái xác nhận xu hướng tăng đóng vai trò chủ đạo trong giai đoạn này. Cả hai đường (6,19,9) và (19,39,9) đều tạo đỉnh đồng thời với đường giá, và cả hai cũng cùng hướng xuống dưới khi giá giảm. Ở đây đã không có phân kỳ âm; chỉ khi hình thành đỉnh tiếp theo thì MACD mới cho ta thấy phân kỳ âm đã xuất hiện.

16.3. Tín hiệu bán đầu tiên không được phân kỳ âm ủng hộ

Giá đã giảm đủ để có một tín hiệu bán vào cuối tháng 9 khi mà đường MACD chậm hơn đã tăng trên mức “0” (theo đúng nguyên tắc), rồi cắt đường tín hiệu từ trên xuống. Tuy nhiên, đây là tín hiệu bán đầu tiên xuất hiện sau tín hiệu mua gần nhất, trong khi xu hướng chính là tăng, và không có phân kỳ âm, do vậy ta nên bỏ qua tín hiệu bán này.

16.4. Tín hiệu bán thứ hai được phân kỳ âm xác nhận

Giá nhanh chóng phục hồi và tạo đỉnh vào tháng 10. Lần này thì đã có sự khác biệt: giá và MACD đã tạo phân kỳ âm. Bởi vậy ta sẽ vào lệnh bán ở tín hiệu này (và cũng là tín hiệu bán thứ 2). Có thể thấy việc bỏ qua lệnh bán lần trước là rất hợp lý. Trong trường hợp này, giá có tăng thêm sau khi có tín hiệu bán, nhưng cuối cùng cũng quay đầu giảm và mang lại cho ta lợi nhuận khá tốt.

16.5. Sử dụng đường trung bình để vào lệnh

Ta sẽ làm gì nếu sau khi có tín hiệu bán đầu tiên, giá không tăng mà lại giảm? Ở đây đường SMA50 sẽ được dùng đến như một phương sách cuối cùng. Khi giá giảm xuống cắt đường SMA50, ta có thể vào lệnh bán.

Bạn cũng có thể hình dung ra rằng việc điều chỉnh nguyên tắc bán này (bán khi không có sự xuất hiện của phân kỳ âm) sẽ không được chắn chắn cho lắm. Tuy nhiên, nếu bạn có vào lệnh thì nhớ đặt mức dừng lỗ để kiểm soát rủi ro của mình.

Trong một xu hướng tăng, tín hiệu bán không có sự xuất hiện của phân kỳ âm sẽ chứa đựng nhiều rủi ro, ngay cả khi giá đã quay đầu xuống cắt đường SMA50.

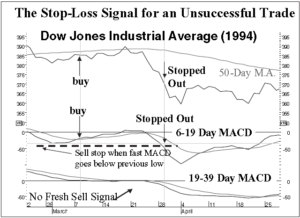

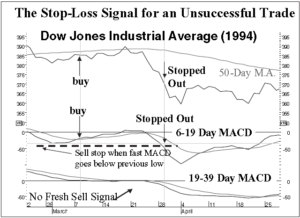

- Dừng lỗ khi bị ngược hướng

MACD là chỉ báo tốt nhưng không phải hoàn hảo. Đôi lúc MACD đưa ra tín hiệu mà sau đó giá lại đi ngược hướng.Ở ví dụ trên đã có 1 lệnh mua vào ngày 8 tháng 3, nhưng sau đó giá đã giảm mạnh. Ta phải tìm điểm để thoát lệnh (bán) hợp lý. Đường MACD (19,39,9) không tăng lên trên mức “0”, không có tín hiệu bán nào cho bởi đường này. Do vậy, ta dùng nguyên tắc bán bổ trợ như sau: bán khi đường MACD mua (6,19,9) sau khi cho tín hiệu mua đã giảm xuống thấp hơn đáy hình thành trước tín hiệu mua. Ở đây ta không dùng tín hiệu tạo đáy trên đường giá, mà là trên MACD (có đáy sau thấp hơn đáy trước).

Đồ thị 8.10 minh họa cách dừng lỗ bằng MACD sau khi mua theo tín hiệu của MACD nhưng giá lại giảm. Đường MACD bán (19,39,9) đã không tăng lên được trên mức “0”, một điều kiện tiên quyết để có tín hiệu bán tiếp theo.

Tín hiệu mua ở đầu tháng 3 được hỗ trợ bởi các điều kiện cơ bản: SMA hướng lên trên, MACD (6,19,9) cắt lên trên đường tín hiệu của nó. Giá tăng rất chậm sau khi vào lệnh, không đủ lực để đường MACD (19,39,9) có thể tăng lên trên mức “0”. Đến cuối tháng 3, giá bắt đầu giảm xuống dưới các mức hỗ trợ từ đầu tháng (đây cũng có thể là tín hiệu để dừng lỗ mà không cần dùng đến MACD). Giá tiếp tục giảm, đường MACD (6,19,9) giảm xuống dưới đáy tạo từ cuối tháng 2, đầu tháng 3, báo hiệu rằng lực giảm đã mạnh lên. Việc phá vỡ các mức hỗ trợ trong đường MACD mua này đã cho ta tín hiệu bán để dừng lỗ.

Lưu ý: Các tín hiệu bán để dừng lỗ hoặc thoát lệnh cho bởi MACD sau đó thường cho ta cơ hội mua vào khá tốt. Thường thì tín hiệu mua sẽ xuất hiện ở quanh mức MACD đã cho tín hiệu bán. Ví dụ trên đã cho ta thấy điều này.

Xin nhắc lại một điểm quan trọng ở đây là tín hiệu bán để dừng lỗ ở đây xảy ra khi mức hỗ trợ trên MACD bị phá vỡ, chứ không phải mức hỗ trợ trên đường giá. Sự điều chỉnh kế hoạch dừng lỗ này giúp chúng ta tránh được trường hợp thoát lệnh (dừng lỗ) quá sớm.

Ý kiến của người dịch: đây là ví dụ về chứng khoán, còn đối với forex thì ta phải xác định được mức dừng lỗ (stop loss) từ trước khi vào lệnh.

- Phối hợp giữa MACD và các chỉ báo kỹ thuật khác

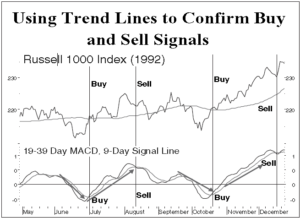

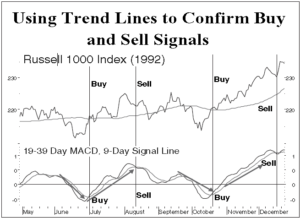

Việc kết hợp giữa phân tích đường xu hướng và các mô hình MACD thường mang lại hiệu quả cao. Sử dụng đồng thời 2 công cụ này sẽ tốt hơn là sử dụng đơn lẻ từng công cụ.Xem trên đồ thị: Đường MACD cắt đường tín hiệu được xác nhận bởi đường xu hướng vẽ trên MACD có độ tin cậy khá cao.

Đồ thị 8.11 minh họa các tình huống khi các tín hiệu mua xuất hiện ngay tại khu vực mà các đường xu hướng giảm (trên MACD) bị phá vỡ, và các tình huống mà các tín hiệu bán được xác nhận khi các đường xu hướng tăng (trên MACD) bị phá vỡ.

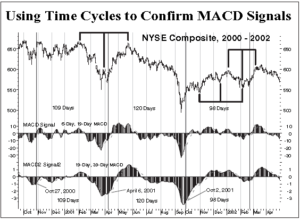

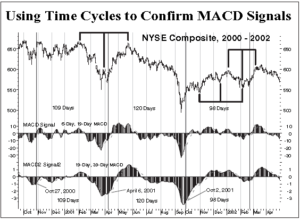

- Các mô hình MACD được xác nhận bằng lý thuyết chu kỳ

Thị trường chứng khoán thường có chu kỳ trung hạn là 110 ngày. Các tín hiệu mua cho bởi MACD đã được xác nhận khá chuẩn bởi các dự báo chu kỳ. Bạn có thể thấy rằng vào những tháng đầu năm 2011, mô hình chữ T (trên đồ thị giá) xuất hiện khá trùng lặp với thời điểm MACD cho các tín hiệu bán. Một số tín hiệu bán khác cho bởi mô hình chữ T xuất hiện vào cuối năm có vẻ hơi sớm một chút so với các tín hiệu của MACD.

Đồ thị 8.12 và 8.13 minh họa việc sử dụng dự báo chu kỳ để xác nhận các tín hiệu mua/ bán cho bởi MACD. Như ta thấy, các tín hiệu mua của MACD đã được dự báo chu kỳ xác nhận khá chuẩn trong cả 2 giai đoạn, 1989 và 2000 – 2002.

Tín hiệu bán vào tháng 5/2001 gần như trùng khớp với mô hình chữ T (Đồ thị 8.12), nhưng không thực sự chính xác ở tín hiệu bán vào cuối tháng 3/2002, ở đây tín hiệu bán của MACD đã xuất hiện sau 1 tuần so với dự báo của mô hình chữ T.

Theo như các đồ thị trên thì giá có tính chu kỳ khá cao, đặc biệt là ví dụ ở Đồ thị 8.13.

Nếu một chu kỳ nào đó kéo dài hơn bình thường thì chu kỳ tiếp theo thường sẽ ngắn lại theo xu hướng là trung bình cộng về độ dài của hai chu kỳ đó sẽ đúng bằng độ dài của chu kỳ chuẩn. Lý thuyết này được chứng minh trong Đồ thị 8.12: chu kỳ giữa tháng 4 và tháng 9 kéo dài hơn bình thường (120 ngày so với 110 ngày), chu kỳ ngay sau đó đã kết thúc sớm hơn bình thường (98 ngày so với 110 ngày).

Tìm hiểu về MACD qua cuốn Technical Analysis – Power Tools for Active Investors của Gerald Appel

- MACD – Chỉ báo tối ưu để chọn thời điểm?

Mô hình MACD mà tôi xây dựng trong cuối thập niên 70 nay đã trở thành một trong những công cụ kỹ thuật phổ biến nhất. MACD được sử dụng rộng rãi trong giới đầu tư trong nhiều thị trường khác nhau, từ các nhà đầu từ ngắn hạn đến dài hạn trong thị trường cổ phiếu, trái phiếu và các thị trường đầu tư khác. MACD là một chỉ báo được cài đặt mặc định trong hầu hết các chương trình, phần mềm giao dịch trên máy tính.

MACD có thể sử dụng ở đa khung thời gian. Nếu bạn có đủ số liệu theo tháng, MACD cũng có thể giúp phân tính các xu hướng dài hạn hơn nữa. Nó cũng được áp dụng ở các khung thời gian ngắn hơn, giúp ta phân tích các xu hướng trung hoặc ngắn hạn thông qua sử dụng các số liệu theo ngày hoặc tuần.

Nhiều quỹ đầu tư chuyên nghiệp không thể “thắng” nổi VN-Index

(Cafef) Đạt được mức tăng trưởng tốt hơn VN-Index dường như không không phải nhiệm vụ dễ dàng với những quỹ đầu tư quản lý hàng trăm triệu USD.

Không chỉ riêng các nhà quản lý quỹ chuyên nghiệp mà hầu hết những ai tham gia đầu tư chứng khoán đều kỳ vọng đạt được mức tỷ suất lợi nhuận cao hơn mức bình quân của thị trường.

Trải qua năm 2015 đầy biến động, chỉ số VN-Index đại diện cho thị trường chứng khoán Việt Nam chốt năm tại mức 579 điểm – tăng 6% so với năm 2014.

Thơ phú: “Đầu tư cổ phiếu”

Mùng một đầu xuân Bính Thân 2016, xin mượn bài thơ phú “Cư trần lạc đạo” của Đức vua, Phật hoàng Trần Nhân Tông ứng vào thị trường chứng khoán như sau:

Đầu tư cổ phiếu hãy tùy cơ

Qua đáy thì mua đỉnh bán liền

Thị trường sẵn báu thôi tìm kiếm

Đối sóng tĩnh tâm ắt có tiền.

DẤU CHÂN NHÀ CÁI

(Sưu tầm) Nhà cái là ai? Đó là những tổ chức hoặc cá nhân có tiềm lực tài chính mạnh mẽ, thậm chí có thế lực ngoài xã hội, có khả năng nắm bắt được các thông tin doanh nghiệp – vĩ mô sớm hơn, hoặc chi phối media tin tức. Trong chứng khoán họ còn được gọi là những nhà tạo lập thị trường (Market maker) hoặc những gã khổng lồ (Big Boys, Giants). Trên TTCK nói riêng, nhà cái là những người muốn móc tiền từ túi của hàng ngàn nhà đầu tư nhỏ.

Lúc cổ phiếu xuống thì giữ và tử thủ rất giỏi. Lúc cổ phiếu lên thì lên 1 tý đã bán. Chẳng ra làm sao!

Bối cảnh lúc này 10h30 phút ngày 15/5/2014: VNindex đang +6 point sau chuỗi ngày giảm liên tục vì ảnh hưởng từ vụ biển Đông (rơi không phanh từ 560 xuống 515 điểm). Xin trích lại 1 bài Ad viết trong 1 diễn đàn, cũng là lời khuyên cho nhiều người.

Đến ạ các mẹ thật. Các mẹ quyết thế nào là quyền các mẹ nhưng chỉ có 1 điều thế này đã thành kinh điển: Lúc cổ phiếu xuống thì giữ và tử thủ rất giỏi. Lúc cổ phiếu lên thì lên 1 tý đã bán.

Phương pháp “Đầu tư giá trị chỉ số”

Dành tặng những người tạm thời chưa thắng được chỉ số VNIndex

PHƯƠNG PHÁP ĐẦU TƯ GIÁ TRỊ CHỈ SỐ

Phạm Đức Thanh

www.dautuchiso.blogspot.com

I. LỜI DẪN

Nếu bạn chưa thắng được chỉ số VNIndex, hãy đọc bài này.

Nếu bạn rơi vào cảnh chỉ số tăng mà tài khoản không tăng (hay tăng ít hơn chỉ số), ngược lại chỉ số giảm ít mà tài khoản giảm nhiều hơn chỉ số thì đó là dấu hiệu cho thấy danh mục đầu tư của bạn kém hơn mức trung bình thị trường (chỉ số).

Ranh ngôn chứng sĩ

- Không bao giờ bán rẻ bạn bè. Được giá mới bán :))

2. Không còn cảm giác đau vì đã bị kẹp nhiều rồi :))

3. Không có thất bại, tất cả chỉ là thử thách!!! :))

4. Nào chúng ta cùng: MUA TRẦN, nào chúng ta cùng: BÁN SÀN. Sau tăng trưởng là suy giảm, sau suy giảm là…!

5. Đi một ngày đàng học một sàng dại, sàng đi sàng lại cũng được một sàng khôn :))

6. Trong sinh có tử, trong tử có sinh. Trong nguy có cơ, trong rủi ro có cơ hội :))

7. Mong kiếm tiền sữa cho con thôi :))

Doanh nghiệp tốt là doanh nghiệp như thế nào?

Elliott xin kể một câu chuyện nói lên một định nghĩa ngắn gọn về doanh nghiệp tốt của một bậc thầy.

Trong lớp, thầy giáo hỏi: Doanh nghiệp tốt là doanh nghiệp như thế nào? Bên dưới trả lời:

– Doanh nghiệp có thị phần tăng,

– Doanh nghiệp có doanh thu tăng,

– Doanh nghiệp có lợi nhuận tăng

– ….

Và cuối cùng thầy giáo nói: “Doanh nghiệp tốt là doanh nghiệp biết làm giá trị cổ phiếu của nó tăng và đem lại lợi ích cho cổ đông”.

Đầu tư giá trị là gì?

“ĐẦU TƯ GIÁ TRỊ là MUA cổ phiếu khi THỊ GIÁ nằm dưới GIÁ TRỊ NỘI TẠI một khoảng BIÊN ĐỘ AN TOÀN và BÁN ra khi thị giá vượt GIÁ TRỊ NỘI TẠI”.

Theo nguyên lý trên thì cần giải thích 3 khái niệm chính sau:

1. Giá trị nội tại (Intrinsic Value): cổ phiếu của một công ty có giá trị gốc, giá trị này có thể bằng hoặc khác với thị giá mà cổ phiếu đang được giao dich trên thị trường. Một trong những nhiệm vụ hàng đầu của nhà đầu tư giá trị là xác định được giá trị nội tại của một cổ phiếu.

Trang chủ công ty NNT: http://nntminer.com/

Website tin tức thông tin tiền ảo: http://tienaoviet.com/

Website thông tin cho thợ mỏ: http://trumdaotien.com/

Link phụ bán máy đào tiền ảo:

banmaydaocoin.joomla.com